作者:程悠悠

原创:深眸财经(chutou0325)

(相关资料图)

(相关资料图)

近几年来,城商行作为银行业的一支“地方军”,异军突起,在房贷、个人消费贷、个人经营贷领域,扎根本土,辐射周边,实现突破,其估值也一路向上。

但是到了2022年,矛盾的一面出现了,一方面,城商行仍然保持着高速增长趋势,但另一方面,市场却不买账了,不少银行在2022年出现的地点已经“被腰斩”了。

为什么城商行的高增长未匹配到高估值呢?是估值逻辑变了?还是增长不可持续了?未来,城商行的路该怎么走呢?

01 谁动摇了城商行的估值系统?

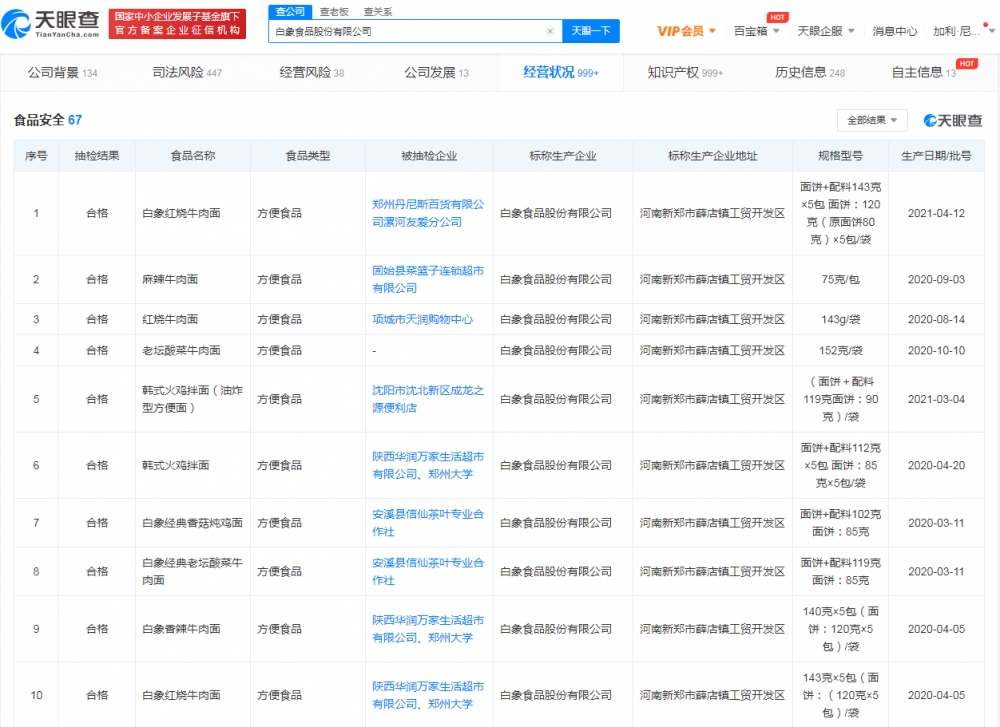

从2022年三季报数据来看,净利润排在前8位的分别是江苏银行、北京银行、宁波银行、上海银行、南京银行、杭州银行、成都银行和长沙银行。

(图片来源:同花顺)

其中,杭州银行、成都银行、江苏银行、苏州银行、南京银行和宁波银行利润增速超过20%,堪称表现优异。

但再看它们的市场表现,以宁波银行为例,其股价的年内最高点到最低点,近乎减半,全年股价也处于震荡下行的趋势中。

(图片来源:同花顺)

宁波银行作为高度对标掌上银行的城商行,曾经备受资本追捧,其股价与招行相比也不遑多让,远高于一众城商行“同行们”。

早在世纪初,招商银行在赴港考察了渣打银行、汇丰银行、恒生银行之后,就探索了一条最靠近恒生银行的“不用融资,照样盈利”的零售转型的轻资产新路子。重服务,重管理,再叠加中国经济飞速发展,民众消费水平节节攀升的二十年,招行用不断攀升的ROE证明了零售转型带来的高资本回报。

招行由此获得资本市场的格外青睐,市值跻身国内上市银行前三,超过多家大型国有银行,股份制银行更是难以望其项背。

然而,风起于青萍之末,浪成于微澜之间。招行的股价在去年10月达到历史高点后,2022年的招行走入了下降通道中,且在今年再度跌破净值。招行上一次跌破净值,还是在六年之前的熔断时刻。

(图片来源:同花顺)

虽然招行在投资者会议上强调说:“我们的经营不会因为某个人而改变。”但显然市场投资者并没有因这番喊话提振信心,而是加紧了“卖卖卖”的节奏。

客观来说,将招行的下降原因归于个人因素显然并不公平,从招行数据来看,今年1-9月招行财富管理手续费及佣金收入同比减少13.1%至255.9亿元,降幅较半年报进一步扩大。1-6月,招行大财富管理收入为282.6亿元,同比增幅仅0.3%。另外,前三季度招行的代理基金收入同比减少46.9%,虽然和半年报相比,降幅略有收窄,但没有明显的拐点出现。

显然招行业绩上的低迷不能简单归结于某个单一因素,而是其坚持了二十年的零售+财富管理的创新体系能否持续。监管出手只是最后一根稻草,让招行曾被全世界都看好的逻辑估值受到了质疑。

作为“小招行”的宁波银行的下降逻辑与招行是一致的。

宁波银行精准对标招行,在业务方向、服务方向上几乎复刻了招行的动作,比如宁波银行的小微贷款网格化服务是其他银行的学习标杆。从宁波银行极高的非息收入和极快的增长速度可见一斑。

宁波银行的净利润从2010年的23.22亿,一路增长到了2021年的195.46亿。

(图片来源:同花顺)

在招行的估值体系被动摇之时,对标招行的宁波银行在2022年表现出了极大的趋同性。

今年1-9月,宁波银行的手续费及佣金净收入为51.93亿元;去年同期为56.39亿元,2020年同期则为53.26亿元。特别是今年三季度手续费及佣金净的收入为16.49亿元,对比去年三季度22.65亿元有了大幅下降。

宁波银行并非个例。

招行的发展路径太过典型,模仿的成功率高,且成本并不算大,农商行想要实现弯道超车,大多都走了招行“财富管理业务”的路子。

因此除了宁波银行,郑州银行的财富管理手续费及佣金净收入同比减少44.86%;南京银行的财富管理业务手续费净收入同比下降8.2%,3季度单季手续费净收入同比下降19.9%。此外,常熟银行、苏农银行、江阴银行、紫金银行的手续费及佣金净收入都有下滑。

当新零售、财富新管理进入存量争夺、裹足不前时,投资者就会从具体的数字上拉开视线,重新审视估值体系,并用资金的真实流入流出,给出其认为合理的估值。

02 地产寒冬过去了没有?

在过去二十年间,地产飞升,银行与地产的高度绑定,在讨论银行估值时,必然要讨论地产。

曾经,有的银行做新零售,有的银行All in地产,大家都有光明的前途。

但当地产行业低迷时,银行的日子也不好过。在城商行中,杭州银行、成都银行等在房贷业务上多有涉及,涨的时候水涨船高,跌的时候也一落千丈。

以杭州银行为例,逐年上升的基建贷款,也是其增长的重要动力。杭州银行在20年年报中还曾披露,房贷业务受到了央行的窗口指导,由此可见房贷业务收入对其整体业务的重要性。

但强监管时代之下,房地产行业受到的压力,同步传递给银行业,在去年,杭州银行因为贷款资金违规流入房市被罚475万元,今年罚款金额达到了千万级别。

由此及彼,杭州银行在房贷的合规营运上是不是出现了一些问题呢?这会不会是又一个不确定因素呢?

再比如上海银行,近三年的增速是明显降低的。2022年上半年的增长表现甚至还要低于2020年。平安证券便指出上海银行盈利增速持续放缓的原因是——非息拖累营收、增速回落主要受息差下行的影响。息差下行的主要原因则还是要从房地产业务上去找。上海银行的房地产贷款余额高达1359.86亿元,多数城商行贷款金额仅为百亿级别。

此外,城商行中增速排行前列的成都银行,房地产贷款和个人住房贷款占比分别为25.72%和18.69%,这两个数字高出了监管规定的22.5%、17.5%。

对于城商行来说,最艰难的时刻或许已经熬过去了,房地产市场频频爆出利好,这也是利好银行业的。但就银行业来说,目前的大环境是贷款利率处于下行通道中,部分业绩增速缓慢、业务能力不强的城商行往往只能靠净息差来获取收入,这无疑是更大的考验。

03 分化是必然趋势

城商行扎根本土,受地域发展的影响格外大。从前文提到的净利润前八名来看,江浙沪“包邮区”占据了五席。

申港证券研报曾明确指出,区域优势突出、不良可控、成长空间较大的城商行是后续银行业投资值得关注的主线之一。

地处长三角地区的城商行,背靠小微企业和外贸企业,企业贷款和个人贷款需求都非常旺盛。以常熟银行为例,常熟制造业高度发达,汽车及零配件产业发展完善,这也促使其制造业贷款需求旺盛,截至2022Q2末,常熟银行的制造业贷款占比高达51.37%。同时得益于较为发达的民营经济,其批发零售业贷款增速在今年上半年抬升至31%。与此同时,当地人均收入高,小企业主的财富累积多,又进一步促使其在财富管理上有所作为。在正向循环中,常熟银行的不良率低,2022Q3 末常熟银行不良率为0.78%,低于上市农商行平均水平 0.31pct,且为7年来最低水平。

此外,地处省会城市的优质城商行,资源丰富,对周边地市形成虹吸效应,在发展上占据相当优势。比如城商行中的老大北京银行、四川的成都银行、中原地区的郑州银行、山东的青岛银行、湖南的长沙银行等,与当地的经济发展同步增长。

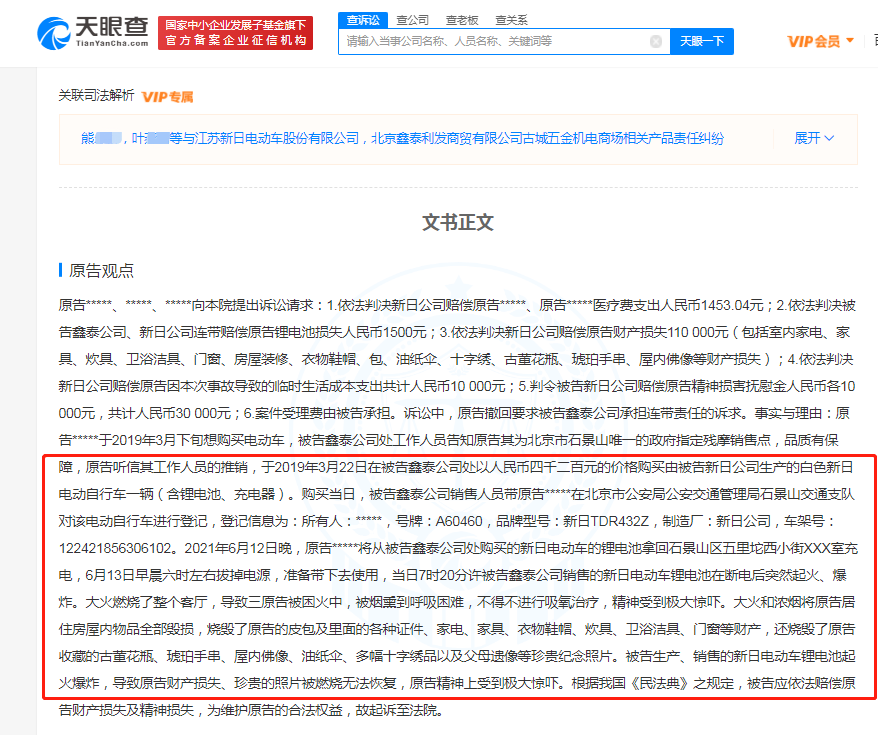

但另一方面,作为欠发达地区的城商行,发展之路崎岖而艰难,比如西北部的西安银行、兰州银行、甘肃银行等城商行,虽然也是扎根省会城市,但整体的发展方向不太明确。比如西安银行上半年净利增速在A股同行中是最后一名,还有兰州银行,普遍被大家认为股价虚高,因为其上市仅一年就出现营收下滑,而且今年上半年,兰州银行的诉讼金额甚至超过了上半年的净利润。

但不论是处于哪个区域,深耕细作、寻求新的增长曲线将成为未来的关键词。

比如北京银行,三季报营收增长3%,净利增长6.5%,在城商行中居于倒数,净息差也在收窄。资产质量方面,北京银行的不良率从年初开始有所上升,在一季报、半年报、三季报分别是1.44%、1.64%、1.59%;拨备却从年初的210%下降到194%又回到200%;不良贷款的余额也在上升,从年初的241亿元增加至二季报的291亿元,三季报是279亿元。

在整体增长疲软,不良节节攀升之下,找到新的增长点成为了当务之急。

同在省会的长沙银行,多年来深耕本土市场,以本地生活、湖湘特色,拓展本地商户促销活动,增强了区域市场的产品辨识度和竞争力。尽管净利润排在了前八名,但其在未来的发展规划中也反复提到要深耕地市、下沉县域。

目前对于城商行来说,希望仍在前方,疫情防控政策逐步放松,整体经济有望迎来巨大提振,对零售业务和小微贷款强势的城商行来说,未来或将迎来业绩拐点。但对于那些依靠息差过日子的城商行来说,怎样找到新的增长曲线已经是火烧眉毛了。

大浪淘金,未来的分化之路只会越来越明显,城商行的估值无疑也将进一步重构。